ترازنامه یکی از اسناد مالی شرکت ها است که می تواند اطلاعات مفید و کاربردی در مورد وضعیت مالی شرکت مورد نظر در اختیار افراد مختلف قرار دهد. تهیه و تنظیم این سند مالی مهم باید بر اساس اصول و قواعد حسابداری انجام شود. به علاوه این سند دارای انواع مختلفی بوده و هر کدام از آن ها دارای اقلام و جزئیات متفاوتی هستند.

تمامی اقلام و جزئیات باید به ترتیب و بر اساس مشخصه های مختلف در این سند بیان شوند. از این رو ما در این مطلب قصد داریم علاوه بر معرفی کامل ترازنامه به عنوان یک سند مالی مهم، به بیان انواع آن، اقلام و جزئیات موجود در این سند و همچنین نکات مهم در تحلیل آن بپردازیم، پس تا پایان همراه ما باشید.

ترازنامه چیست و چه کاربردی دارد؟

در میان اسناد حسابداری مختلفی که در یک شرکت وجود دارد، ترازنامه یکی از مهم ترین اسناد مالی محسوب می شود. نام دیگر ترازنامه، بیلان، گزارش یا صورت مالی است. با بررسی ترازنامه می توان به وضعیت مالی و حسابداری در یک شرکت پی برد. تهیه و تنظیم ترازنامه یکی از وظایف رئیس حسابداری در یک شرکت به شمار می آید. حسابدار معمولا در پایان یک دوره مالی مشخص اقدام به تهیه و تنظیم این سند مالی می کند. در بیلان مشخص می شود که شرکت چه مقدار دارایی و سرمایه دارد.

ساختمان، زمین، اثاثیه و همچنین میزان وجه نقد موجود در شرکت از جمله دارایی هایی هستند که در ترازنامه ثبت می شوند. جالب است بدانید افراد بدهکار به شرکت و میزان بدهی آن ها هم جزء دارایی شرکت هستند. به این دلیل که بدهکاران به هر طریقی اقدام به پرداخت بدهی خود خواهند کرد و مبلغ و میزان بدهی به حساب شرکت بر خواهد گشت. از طرفی بدهی شرکت به دیگران نیز از جمله موارد مهم بیان شده در ترازنامه است. میزان بدهی های شرکت و اسامی بدهکاران نیز در این سند موجود است.

به طور کلی معادله اصلی که در ترازنامه وجود دارد، عبارت است از دارای = بدهی + سرمایه. هدف از تنظیم چنین سند مالی در شرکت ها، مطالعه و بررسی میزان وضعیت مالی یک شرکت است. با مطالعه این سند اطلاعات مفیدی در مورد وضعیت مالی به افراد مختلف داده می شود تا آن ها بتوانند تصمیمات مهمی برای پیشرفت شرکت اتخاذ کنند. از دیگر کاربردهای بیلان می توان به تشخیص سودآور بودن یا نبودن شرکت و فعالیت های مالی آن در آینده اشاره کرد.

تحلیل گران اقتصادی با استفاده از گزارش حسابداری در ERP و بررسی اسنادی مانند ترازنامه می توانند به تحلیل و بررسی سیاست های مالی شرکت بپردازند. همچنین با مقایسه بدهی ها، سرمایه ها و میزان رشد یک شرکت در یک دوره مشخص، آینده شرکت را پیش بینی می کنند.

انواع ترازنامه

به طور کلی ترازنامه ها به دو صورت نوشته می شوند که در ادامه به بیان ویژگی های هر کدام از این دو نوع خواهیم پرداخت.

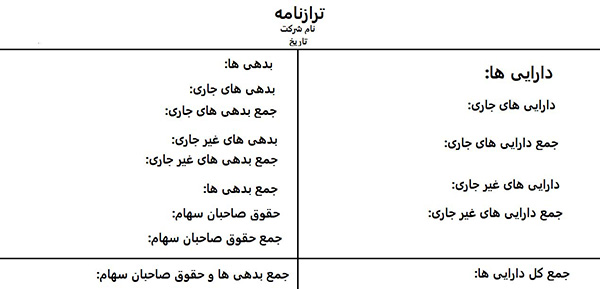

- شکل حساب: این نوع از ترازنامه به شکل حرف T انگلیسی است. در ایران بیشتر از این نوع بیلان استفاده می کنند. در شکل حساب ترازنامه در بالای حرف T عنوان ترازنامه نوشته خواهد شد. در یک طرف این حرف هم دارایی ها و در طرف دیگر بدهی ها و سرمایه های شرکت عنوان خواهند شد.

- شکل گزارشی: در این نوع ترازنامه ستون دوم یعنی همان بدهی ها و سرمایه های شرکت در ادامه ستون اول نوشته می شوند. یعنی بعد از بیان دارایی های شرکت به ترتیب و بر اساس قانون کاهش نقدینگی، نوبت به بیان بدهی ها و سرمایه ها می رسد.

اقلام ترازنامه

یک فرد حسابدار باید برای تنظیم ترازنامه شرکت به اقلام ترازنامه توجه کرده و ترتیب آن ها را رعایت کند. اقلام بیلان شامل دو ستون هستند که باید به ترتیب قرار گرفته و در مقابل با هم، هم تراز باشند. تمامی اقلام موجود در ترازنامه باید منطبق بر معادلات حسابداری بوده و بین ستون ها و اقلام آن حتما توازن وجود داشته باشد. در ادامه به ترتیب به معرفی اقلام بیلان خواهیم پرداخت.

بررسی اقلام ترارزنامه

ستون دارایی ها

در ستون دارایی ها، میزان دارایی های مختلف یک شرکت به ترتیب از بالا به پایین نوشته می شوند. در نوشتن این ستون از ترازنامه باید قانون کاهش نقدینگی را اعمال کرد. این قانون بدین معنا است که دارایی هایی که سهولت نقدینگی آن ها بالاتر است، در ابتدای ستون نوشته می شوند و به همین ترتیب دارایی هایی که میزان سهولت آن ها در تبدیل به نقدینگی کمتر است، در پایین ستون قرار می گیرند.

دارایی های شرکت انواع مختلفی دارند. اولین نوع دارایی هایی هستند که از نقدینگی بالایی برخوردارند. مانند حساب های قابل نقد شدن، اوراق بهادار، مخارج پیش پرداخت شده و… . دومین نوع دارایی های شرکت شامل دارایی های غیر جاری است؛ این دارایی ها عبارتند از سرمایه گذاری های بلند مدت، دارایی های نامشهود، ثابت و… .

ستون بدهی ها و سرمایه ها

این ستون هم همانطور که مشخص است خود به دو قسمت تقسیم می شود. در قسمت اول بدهی ها عنوان می شوند. بدهی یعنی دیونی که شرکت باید به دیگران پرداخت کند؛ مانند اجاره بها، حقوق کارکنان و… . ترتیب نوشتن بدهی ها نیز با توجه به سررسید آن ها می باشد. یعنی بدهی هایی که سررسید پرداخت آن ها کمتر از یکسال است، بدهی های جاری محسوب شده و باید در ابتدای ستون ذکر شوند. به همین ترتیب بدهی هایی که سررسید آن ها بیش تر از یک سال است، جزء بدهی های غیر جاری به شمار رفته و در قسمت های پایین تر این ستون قرار می گیرند. بدهی های غیر جاری عبارتند از بدهی های مالیاتی و دیون بلند مدت و… .

در قسمت دوم این ستون سرمایه ها ذکر می شوند. سرمایه شرکت در واقع میزان پولی است که به صاحبان و سهامداران یک شرکت تعلق دارد. این ارقام در برخی از اسناد حسابداری و ترازنامه ها با عنوان دارایی خالص نیز مطرح می شوند. معمولا بدهی های شرکت را از میزان کل دارایی های شرکت کسر می کنند.

مبلغ باقی مانده سرمایه شرکت و سهامداران آن محسوب می شود. میزان سرمایه شرکت باید در ترازنامه بعد از بدهی ها عنوان شود. به این دلیل که حق بستانکاران و بدهکاران بر حق صاحبان سرمایه و سهامداران مقدم است.

اجزای ترازنامه

علاوه بر اقلام مهم و اصلی که در ترازنامه ذکر می شوند، این صورت مالی دارای اجزا و جزئیاتی هم هست. اولین و مهم ترین اجزای ترازنامه، عنوان ترازنامه نامیده می شود. عنوان ترازنامه شامل سه بخش نام کامل واحد اقتصادی، نام گزارش یا صورت وضعیت مالی و تاریخ گزارش است.

نام کامل واحد اقتصادی مورد نظر باید در ابتدای بیلان و در سطر اول آن ذکر شود. به ترتیب نام گزارش در سطر دوم و تاریخ گزارش در سطر سوم آورده خواهد شد. دقت داشته باشید که تاریخ گزارش به معنی آخرین روز از دوره و یا سال مالی مورد نظر است. دومین مورد از اجزای بیلان، واحد اندازه گیری آن است.

واحد اندازه گیری در هر کشوری متفاوت بوده و واحد اندازه گیری ترازنامه ها در ایران ریال است. آخرین و مهم ترین اجزای بیلان ها، جمع حساب ها خواهد بود. جمع حساب ها یعنی تمامی مواردی که در ستون اول و دوم نوشته شده اند، باید با هم جمع شوند. همانطور که قبلا گفتیم ستون دارایی ها و ستون بدهی و سرمایه باید با هم برابر و هم تراز باشند. بعد از به دست آوردن جمع هر دو ستون باید یک خط موازی در پایان آن ها کشیده شود. این خط موازی به معنای بسته شدن ترازنامه است.

اطلاعات موجود در ترازنامه

اعداد و ارقامی که در ترازنامه بیان می شوند هر کدام می توانند اطلاعات مفیدی را در اختیار افراد مختلف قرار دهند. یکی از این اطلاعات مهم، میزان نقدینگی در ترازنامه است. همانطور که می دانید در ترازنامه میزان بدهی های جاری، بدهی های ثابت و میزان وجه نقدی که موجود است محاسبه می شوند. این اطلاعات فرصت مدیریت دارایی ها، پرداخت به موقع بدهی ها و تعهدات کوتاه مدت شرکت را برای افراد فراهم می کند.

همچنین می توان با دانستن میزان وجه نقد موجود در شرکت به برنامه ریزی برای رسیدن به اهداف جدید پرداخت. علاوه بر این ترازنامه می تواند میزان بهره وری یک واحد اقتصادی را نیز بیان کند. با دانستن این اطلاعات می توانید کارایی شرکت خود را سنجیده و برنامه های بلند مدت و یا کوتاه مدت زیادی را برای افزایش سودآوری و بهره وری شرکت تنظیم کنید. همچنین با استفاده از ترازنامه می توانید میزان اثر گذاری واحد اقتصادی خود را بسنجید.

میزان ریسک مالی یک شرکت، تهدید ها و فرصت هایی که با آن روبرو است را می توانید با تحلیل مناسب و درست ترازنامه های موجود از دوره های مختلف یک شرکت به دست بیاورید. بنابراین ترازنامه فقط یک صورت حساب مالی و مجموعه ای از اعداد و ارقام نیست. بلکه با استفاده از همین اعداد و ارقام و بررسی رابطه ها و مفاهیم مابین آن ها می توان به اطلاعات مفید و کاربردی رسید. از این اطلاعات می توان در جهت پیشرفت شرکت و رسیدن به اهداف بالاتر استفاده کرد.

نحوه تحلیل ترازنامه

بعد از آن که ترازنامه توسط شخص حسابدار یک شرکت تهیه و تنظیم شد، باید به تحلیل آن پرداخت. برای تحلیل و بررسی یک ترازنامه، اولین مورد مهمی که به آن توجه می شود، پول نقد و میزان نقدینگی شرکت است. البته موارد دیگری هم مانند حساب های دریافتی، املاک مستغلات، بدهی ها و… نیز باید مورد توجه و بررسی اصولی قرار بگیرند.

با توجه به تمام مطالبی که گفته شد می توان چنین نتیجه گرفت؛ ترازنامه یک صورت مالی بسیار مهم در بیان وضعیت یک شرکت طی دوره و زمان مشخصی است. همچنین این سند برای پیش بینی آینده شرکت نیز بسیار مهم است. بنابراین تمامی افرادی که می خواهند در زمینه حسابداری به یک شرکت خاص مشاوره و خدماتی ارائه دهند، در قدم اول باید این سند مالی مهم را بررسی کنند.

البته توجه به این نکته نیز بسیار مهم است که بررسی و تحلیل یک ترازنامه به تنهایی نمی تواند اطلاعات زیادی در اختیار مدیران و مشاوران قرار دهد. بلکه باید ترازنامه های مختلف که مربوط به سال ها و دوره های متفاوتی هستند را با هم مقایسه کنید. از طرفی مقایسه ترازنامه شرکت های مختلف هم می تواند بسیار کمک کننده و موثر باشد. اما باید حتما ترازنامه شرکت هایی را بررسی کنید که در همان صنعت مشغول به فعالیت هستند.

تفاوت ترازنامه با صورت سود و زیان شرکت

یکی دیگر از اسناد مهم حسابداری شرکت ها، صورت سود و زیان می باشد. با توجه به این که ترازنامه و صورت سود و زیان کمی به هم شبیه هستند، ممکن است افراد این دو را با هم اشتباه بگیرند. اما باید بدانید که این دو سند تفاوت اساسی با هم دارند.

ترازنامه سند مالی است که مربوط به یک زمان و تاریخ خاص می باشد. اما در صورت سود و زیان یک شرکت تمامی دارایی ها، بدهی ها و سرمایه هایی که مربوط به یک دوره یا سال مالی هستند عنوان می شوند. شاید تهیه و تنظیم بیلان یا ترازنامه به ظاهر بسیار دشوار باشد اما باید گفت که تهیه آن بسیار آسان است. امروزه با استفاده از نرم افزار های حسابداری تهیه این سند آسان تر از گذشته شده است.

مشکل ترازنامه

همانطور که توضیح دادیم بیلان سندی بسیار کاربردی بوده و در بیان وضعیت مالی یک شرکت نقش بسیار موثری دارد. با استفاده از اطلاعات موجود در بیلان و تحلیل آن ها می توان به پیش بینی وضعیت آینده شرکت و اتخاذ تصمیمات مناسب برای پیشبرد واحد اقتصادی مورد نظر پرداخت. اما این سند خالی از ایراد نیست. بزرگ ترین ایراد و مشکل ترازنامه این است که تورم در آن لحاظ نمی شود.

تمامی اعداد و ارقامی که در ترازنامه ثبت می شوند، طبق ارزش دفتری هستند و بروز رسانی نخواهند شد. به عنوان مثال اگر ارزش مالی یک ساختمان که جزو دارایی های یک شرکت محسوب می شود، در سال 90 به میزان 600 میلیون خریداری شده باشد، همین ساختمان در سال 99 نیز به همین میزان ارزش گذاری خواهد شد. در صورتی که طبق تورم ارزش آن ساختمان در سال 99 شاید چندین برابر شده باشد.